Apa itu Sharpe Ratio? Dalam memilih produk investasi, tentunya kita akan melihat potensi imbal hasil dan risiko yang kita hadapi. Lalu apa yang kita pertimbangkan ketika memilih produk reksa dana untuk berinvestasi? Salah satu jawaban yang paling sering ditemukan adalah kinerja historis dari reksa dana tersebut.

Kinerja historis adalah data original yang menunjukkan pergerakan harga reksa dana di masa lampau. Dengan menggunakan rumus time value of money, Anda dapat memperhitungan rata – rata keuntungan yang dapat diberikan oleh reksa dana tersebut dalam jangka waktu tertentu.

Pertanyaan berikutnya apakah membeli reksa dana cukup dengan mempertimbangkan hasil kinerja historis? adalah apakah ada cara yang lebih baik dalam memilih reksa dana?

Berdasarkan ilmu yang telah saya dapatkan di CFA level 1, memilih reksa dana juga perlu dilakukan dengan hati – hati. Sebabnya adalah pemilihan reksa dana tanpa mempertimbangkan fluktuasi return dari reksa dana yang bersangkutan dapat membuat kita salah dalam mengelola portfolio investasi.

Pengennya untung, malah buntung!

Pergerakan return dari reksa dana dinyatakan dengan menggunakan standar deviasi terhadap tolak ukur tertentu. Misalnya saja kita membandingkan return reksadana dengan inflasi atau indeks harga saham gabungan!

Angka return yang tinggi dengan standar deviasi yang tinggi menunjukkan bahwa produk reksadana tersebut memiliki risiko yang tinggi. Idealnya … kita memilih produk reksadana dengan return tinggi dan standar deviasi yang rendah. Oleh karena itu, investor disarankan untuk memilih produk reksa dana yang performance-nya konsisten di atas benchmark.

Salah satu metode yang disarankan dan umum digunakan oleh manajer investasi dalam mengukur performance reksa dana adalah Sharpe Ratio.

Apa itu Sharpe Ratio?

Sharpe Ratio adalah ukuran yang digunakan untuk menghitung besaran excess return (kelebihan imbal hasil) terhadap risk free (investasi bebas risiko). Sharpe Ratio akan memberikan gambaran kinerja investasi terhadap risiko yang dihadapi investor.

Sharpe Ratio memiliki istilah lain yaitu sharpe index, sharpe measure, dan reward-to-variability ratio. Apapun namanya, hal tersebut mengindikasikan hal yang sama.

Dalam hal memilih reksa dana, maka Sharpe Ratio menggunakan standar deviasi dari reksa dana sebagai unit risiko, sementara standar deviasi mencerminkan total risiko dari reksa dana tersebut.

Apabila standar deviasinya kecil, maka risiko dari membeli reksa dana tersebut semakin kecil. Apabila standar deviasinya besar, maka risiko dari membeli reksa dana tersebut semakin besar.

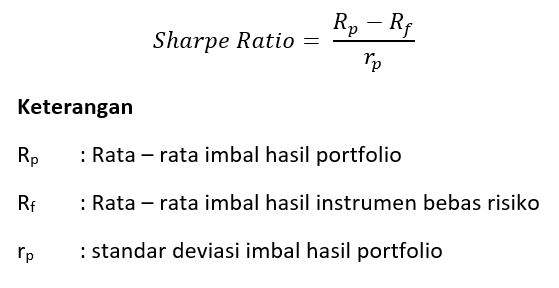

Rumus Sharpe Ratio

Secara matematis, rumus Sharpe Ratio dapat dijabarkan sebagai berikut:

Berdasarkan formula di atas, maka dapat disimpulkan bahwa semakin tinggi nilai Sharpe Ratio, maka kinerja reksadana semakin baik.

Evaluasi kinerja reksa dana dengan menggunakan indikator Sharpe Ratio adalah membandingkan nilai Sharpe Ratio dari satu reksadana terhadap reksadana lainnya yang berada pada kelas yang sama.

Nah yang perlu kita sadari adalah apabila portfolio reksadana memberikan performance yang kurang bagus, maka Sharpe Ratio dapat memberikan nilai negatif. Dalam kasus Sharpe Ratio negatif, maka reksadana terbaik adalah yang negatifnya paling kecil.

Manfaat Sharpe Ratio

Selain itu melakukan evaluasi dalam memilih reksa dana, sharpe ratio memiliki manfaat lain. Manfaat sharpe ratio adalah :

- Sharpe Ratio merupakan metode yang paling mudah diimplementasikan untuk menghitung tingkat return dibandingkan dengan risiko bagi investor.

- Sharpe Ratio dapat menilai kinerja portfolio secara objektif.

- Sharpe Ratio dapat menjadi pembanding antara portfolio baru dan portfolio lama apabila terjadi perubahan komposisi aset dalam reksadana.

Kelebihan dan Kelemahan Sharpe Ratio

Memang kita akui bahwa Sharpe Ratio masih jauh dari sempurna, terdapat beberapa kelemahan Sharpe Ratio yang perlu dipertimbangkan, yaitu :

- Distribusi normal. Sharpe Ratio mengasumsikan bahwa bahwa return portfolio mengikuti pola distribusi normal. Padahal asumsi distribusi normal ini seringkali sulit dipenuhi karena kurva distribusi membentuk kurtosis dan skewness.

- Mudah dimanipulasi. Dalam rumus Sharpe Ratio mengandung variable standar deviasi. Dalam rentang waktu yang lebih panjang, standar deviasi akan memiliki nilai yang lebih rendah sehingga Sharpe Ratio menjadi lebih tinggi. Sebaliknya dalam rentang waktu yang lebih pendek, standar deviasi akan memiliki nilai yang lebih tinggi sehingga Sharpe Ratio menjadi lebih rendah.

- Susah diinterpretasikan. Sharpe Ratio merupakan satuan yang tidak memiliki dimensi. Sehingga kita tidak dapat mengatakan suatu nilai itu baik, sedang, atau buruk. Oleh karena itu, pengguna tidak dapat menggunakan Sharpe Ratio suatu reksadana secara mandiri, melainkan harus dibandingkan dengan reksadana lainnya.

Walaupun kelemahan dari Sharpe Ratio cukup banyak, Sharpe Ratio teruji secara statistik. Banyak ahli yang telah menguji Sharpe Ratio dan terbukti cukup praktis untuk digunakan oleh para investor dengan hasil yang cukup akurat.

Kesimpulan

Itulah penjelasan singkat untuk memilih Reksa Dana dengan indikator Sharpe Ratio. Secara umum, Sharpe Ratio memiliki kelebihan dan kekurangan ketika diaplikasikan dalam kehidupan nyata. Tetapi semua ini dapat diatasi, apabila semua asumsi terpenuhi.